税理士をお探しの個人事業主の方へ

1 税理士に相談したい方へ

個人事業主として事業を始めたため、税金のことを税理士に相談したいけれど、どのように税理士を見つければいいのかよく分からないという方はたくさんいらっしゃるかと思います。

ここでは、税理士に相談したい場合、どういった窓口に連絡すればいいのか、相談する際にはどのような準備をあらかじめ行っておくべきなのか等を説明していきたいと思います。

なお、税理士にも得意分野がありますので、税理士を探す際は、相談したい内容を得意としているかどうかという視点も大切です。

2 商工会議所・税務署・税理士会の相談会の利用

地域にもよりますが、商工会議所、税務署、税理士会では、税理士による相談会を定期的に開催しているところがあります。

個人事業主の方に向けた相談会を開催しているところもありますので、お近くの相談会場をご利用いただくとよいかと思います。

相談会は、多くの場合30分程度と時間が限られていることから、有効に時間を活用できるようにするために、聞きたいことはあらかじめ資料にまとめて、効率的に質問できるように準備をしてから行くことをおすすめします。

ただし、税理士は、そのような時間制限のある中で、初めて会う方の質問に答える必要があるため、どうしても一般的な回答になってしまうことが多いようです。

また、効率的に質問をしていったとしても、質問事項が多い場合や難易度の高い質問が多いと、時間が足りなくなってしまう可能性も十分あります。

そのため、具体的に相談したい、顧問として継続的に相談したい・関与してほしいという場合には、個別に税理士事務所に問い合わせるのがよいかと思います。

3 同業者からの紹介

税金の世界では、特別措置法という法律で、毎年法改正が行われており、特定の業界や特定の業種が利用できる税金の控除や特例が設けられていることがあります。

このような控除や特例は、日常的にその業界の税務を取り扱っている税理士の方が詳しいことがありますので、ご自身と同業者の方から税理士を紹介してもらうと、ご自身の業界に詳しい税理士へ確実に相談できるかと思います。

4 個別の税理士事務所への相談

⑴ 無料相談を行っている事務所もあります

税理士事務所に相談する場合は、相談時間に応じて相談料が発生する場合もありますが、最近は、相談料を無料とする事務所も増えてきています。

そのような事務所であれば、まずは相談をしてみて、税理士の雰囲気や相性を推し量るということも気軽にしていただけるかと思います。

⑵ 相談内容を明確にする

実際に相談する際は、税理士からより的確なアドバイスを受けるためにも、何を相談したいのか明確にすることをおすすめします。

税理士に相談できる内容は多岐にわたり、例えば以下のような相談内容が考えられます。

- ・単発の確定申告のみ依頼したい

- ・確定申告だけでなく、毎月の記帳代行業務・給与計算等も依頼したい

- ・税務署から連絡があったため税務調査への対応を依頼したい

この他にも様々なご相談があり、複数のことを相談したい場合もあるかと思いますが、事前に相談内容を整理しておくとスムーズに相談することができるかと思います。

⑶ 相談時に準備しておくとよいもの

ご自身が行っている事業内容や規模を簡潔に説明できるよう、これまでの申告書の控えや決算関係の書類、売上が分かる入出金関係が印字されている通帳などをご持参されることをおすすめします。

税理士は、顧問業務の場合、売上規模や経費の量、従業員数等によって税理士報酬を設定していることが一般的ですので、それらが分かる書類がありますと、お見積もりもしやすくなります。

また、資料を月ごとにお渡しいただいて毎月帳簿書類を作成するのか、2~3か月に一度にするのか、年一回の確定申告のみ対応するのか、その度に面談もするのかなど、ご依頼の頻度によって税理士報酬は異なりますので、その点もあらかじめ考えておいていただくとよいかと思います。

会計ソフトを使用してご自身で仕訳の入力をされている方は、使用されている会計ソフトもメモされておくことをおすすめします。

5 お気軽に当法人へご相談ください

税務業務を依頼した税理士と長い付き合いになることも考えられますので、税理士との相性も大切になってくるかと思います。

税理士との相性は、税理士と実際に話してみないと分からないことも多いですし、現に税理士へ依頼しているが不安があるというケースもあるかと思います。

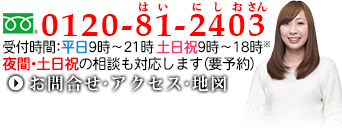

当法人は、セカンドオピニオンも受けておりますし、初回のご相談料を無料でお受けしている分野もあります。

お電話でのご相談にも対応しておりますので、個人事業主の方で税理士をお探しの方は、どうぞお気軽に当法人へご相談ください。

税理士の報酬の種類 個人事業主の方が税理士に依頼するメリット