会社設立(法人成り)サポート

大変申し訳ございませんが,担当税理士の予定が一杯のため,現在, 会社設立(法人成り)サポートについてのご相談はお受けすることができません。

本業でお忙しいお客さまに代わり会社設立手続を代行いたします。

個人で事業をされている方が法人化することを「法人成り」といいます。法人成りをした場合、事業主の所得を給与として費用計上することができたり、税法上の赤字を9年間繰り越せるようになるなど、様々な節税対策をとることができるだけでなく、社会的信用力も向上する等のメリットがあります。

ただし、会社の経理を個人事業主の時よりも厳密に行わないといけないため、事務負担が増加することや法人住民税を毎年支払う必要があるなどのデメリットもあります。

- 個人事業主の方で売上が大きくなり、法人成りをしようとお考えの方

- 会社設立手続を専門家に頼んで時間を節約しようとお考えの方

- など

法人成りをお考えの方は、お気軽にご連絡ください。

税理士法人心では、会社設立を得意とする税理士を中心に、法人成りを目指すあなたをお手伝いいたします。

ご来所いただきやすい事務所です

名古屋をはじめ各地にある事務所は、いずれもアクセスのよさにこだわっています。こちらから所在地等をご確認いただけますので、参考までにご覧ください。

会社設立について税理士に相談した方がよい理由

1 会社を設立した方が税金が安くなるか相談できる

会社設立を検討されている方の多くが、個人事業主よりも税金が安くなることを見込んでおられるかと思います。

ただ、会社を設立した場合、法人税だけでなく、法人住民税、法人事業税などの税金がかかります。

そのため、必ずしも会社を設立した方が税金が安くなるとは限りません。

過去の確定申告書や決算書をもとに、試算した上で決めた方がよいですので、税理士に相談すべきといえます。

2 どのような法人にすべきか相談できる

いわゆる会社にも、株式会社、合同会社、合名会社など、様々な種類があり、それぞれ法律によって違いが定められています。

設立費用のことだけを考えると、合同会社が安く良いようにも思われがちですが、その後の事業承継やM&Aなどの可能性も考えると、必ずしも合同会社が得策とはいえない可能性も少なくありません。

一度、法人化してしまうと、簡単には別の法人へ変更することはできませんので、まずは税理士に相談して、今後の行く末も見据えたアドバイスを受けることがお勧めです。

3 法人化に伴う手続を代行してもらえる

会社設立後、給与の支払いがある場合は給与支払事務所等の設置届出書や青色申告承認申請書など、税務署や地方自治体に対して提出するべき書類が数多くあります。

これらの書類を提出していなければ、青色申告ができなくなってしまい、優遇が受けられなくなってしまったりします。

自ら、税金に関する手続書類をすべて調べて提出することはなかなか難しいので、税理士に相談すべきといえます。

4 設立後の支援を受けられる

会社設立後、帳簿作成や事業年度終了後には確定申告が必要となります。

税理士であれば、事業規模に応じた適切な会計ソフトの選定・導入や決算書の作成、それに伴う手続や記帳代行を行うことができますので、税理士にあらかじめ相談すべきといえます。

会社を設立するタイミング

1 売上が1000万円を超える場合

個人事業主でも法人でも売上が1000万円を超えると、2年後から消費税の課税事業者となり、消費税を納める必要があります。

ただ、1000万円を超えたタイミングで法人化し、法人の方で売上を上げることで、更に2年間、消費税の納税のタイミングを送らせることができるようになります。

ですので、売上が1000万円を超えた場合は、法人化し、そちらで売上をたてるかどうかを検討すべきタイミングです。

なお、法人を設立した際の資本金が1000万円を超える場合は、2年間の猶予期間はありません。

また、インボイスの登録をした場合も、課税事業者となりますので、消費税の納税猶予を検討する意味はあまりないといえます。

2 法人税の税率の方が有利になる場合

⑴ 税率

所得税の税率は、以下のとおりです。

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

※参考リンク:国税庁タックスアンサー「No.2260所得税の税率」

これに対し、法人税の税率は、資本金1億円以下の法人等の場合、以下のとおりです。

| 課税される所得金額 | 税率 |

| 年800万円以下の部分 | 15% |

| 年800万円超の部分 | 23.2% |

⑵ シミュレーションが必要

所得税は、上記の表のように、段階的に上がっていき、最高で45パーセントまで上がります。

法人税は、年800万円以下の部分は15%で、年800万円を超えた部分は23.2%ですので、金額が上がると法人税の方が税率は有利といえます。

ですので、年800万円を超える前後から法人化を検討すべきといえます。

ただ、法人化すべきか、個人事業主のまま続けるべきかという問題は、税金の観点だけでなく、社会保険や将来の年金等、会社に残すお金や将来の役員退職金の観点など、検討すべき要素が複数ありますので、具体的には税理士に相談することをオススメします。

税理士による会社設立サポート

1 会社設立と税理士

会社の設立自体は司法書士の仕事ですが、会社設立の際は、設立前後の税金関係についても注意しなければならず、会社設立の税金面のサポートができるのは税理士です。

税務署を含めた様々なところに届け出を出す必要があり、一人で設立の際の手続きをしようとすると手間がかかる作業となります。

また、会社設立の流れは把握しているものの、設立するタイミングや、会社を設立することで得られる税制上のメリット、デメリットはよく分からないという方もいらっしゃるかと思いますので、会社設立前に税理士に相談されることをおすすめします。

特に、会社設立時から、ある程度の売上げが見込めるという方は、消費税について気をつける必要があり、そもそも消費税の観点からいつ会社を設立するべきかというアドバイスを受けることができます。

また、開業までにかかった費用である「開業費」をしっかりと確認しておくことで、何も気にせずにいた場合に比べて税金を減少させることができます。

他にも、決算期の決め方や役員報酬の金額に関するアドバイス等も受けることが可能です。

会社の設立前から税理士にサポートを頼んでおけば、設立後の資金繰り、税務及び会計業務に関する支援も受けることができます。

2 会社設立と免税事業者

事業主には、基本的に、2年前の課税売上高が1000万円を超えている場合に消費税課税事業者となり、消費税を納める義務が発生します。

そのため、会社設立から2年間は、2年前の課税売上がそもそも存在せず、免税事業者となり、消費税を納める必要がありません。

また、課税売上高が1000万円を超えても、その年に課税事業者となって消費税を納める義務が発生するわけではなく、2年後から課税事業者となります。

そうすると、例えば個人事業主で事業をして、順調に売上が伸び、1000万円を超えた場合には、その2年後に会社設立をすることで、さらに2年間免税業者になることができます。

このように、会社設立のタイミング次第では、消費税を大きく節税ができる場合があります。

ただし、令和5年10月1日からインボイス制度が導入され、免税事業者であっても、取引先との関係で課税事業者になる必要がある場合もあるので、注意が必要です。

3 会社設立と消費税の観点からの注意点

資本金が1000万円以上ですと免税事業者の要件に該当せず、1年目から課税事業者となってしまいますので、免税事業者の期間を最大限活用したい方は、資本金を1000万円未満にすることをおすすめします。

増資をすることでも、課税事業者になってしまう可能性があるので注意が必要です。

また、設立1期目の半年間の課税売上高が1000万円を越え、給与の支給も1000万円を越える見込みがあれば、設立2期目から課税事業者になる可能性があり、設立事業年度を短くするなどの対応も考えられます。

会社設立時から税理士のサポートを受けていれば、できる限り長く免税事業者になることができるようにアドバイスを受けることができます。

4 会社設立をする前にご相談ください

名古屋で会社設立を検討されている方は、お気軽に当法人にご相談ください。

これから会社の設立を考えている方のご相談はもちろん、事業を始めたばかりで帳簿の付け方が分からず、税金のことが心配だという方のお力になれる部分が色々とあるかと思います。

名古屋駅の近くに事務所がありますので、ご相談の際もお越しいただきやすい事務所です。

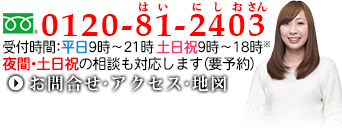

まずはご相談の受付を行いますので、お電話やメールにてお気軽にお問い合わせください。

会社設立を税理士に依頼するメリット

1 スムーズに手続きを進めることができる

税理士が会社設立に関わることで、会社設立のときから税務や節税に関する相談をすることができます。

更には、事業計画や資金調達の相談をすることもできます。

このように、単に、会社設立の際の登記業務だけを行う司法書士に書類の作成等を頼むのではなく、税理士に依頼することで、会社設立の先を見据えた行動がしやすくなります。

また、会社設立に詳しい税理士に依頼することにより、必要書類や設立前後の流れを把握でき、スムーズに手続きを進めることができます。

例えば、会社設立後に提出しなければいけない書類は数多くあるのですが、届け出る期限が決まっているものがあります。

いつまでにどのような書類を準備しなければいけないのかを、しっかりと把握し、期限内に必要書類を作成して提出するのは容易ではありませんし、時間や手間がかかります。

ご自身で行う労力を省くためにも、税理士にご依頼いただくことをおすすめします。

以下では、税務署に届け出る書類と役所に届け出る書類についてご説明いたします。

2 税務署に届け出る書類と提出期限

⑴ 届出書類の種類と概要

会社を設立したのち、税務署に提出する書類が6種類あります。

会社を設立した以上、法人として活動し、利益が出れば法人税を納める必要がありますので、税務署が法人設立を認識できるように、書類を提出する必要があるのです。

また、税金の計算方法等について、税務署に書類を提出することで選択できるものもあるので、そういった特定の方法を選択する旨の届出も必要となってきます。

会社設立後、税務署に提出する書類としては、法人設立届出書、青色申告の承認申請書、給与支払い事務所等の開設届出書、源泉徴収税の納期の特例の承認に関する申請書、棚卸資産の評価方法の届出書、減価償却資産の償却方法の届出書があります。

⑵ 届出書類の期限

ア 法人設立届出書

法人設立届出書は、税務署に対し、会社が設立されたこととその概要について届け出るための書類です。

法人設立届出書の添付書類として、定款の写し、設立時貸借対照表、株主名簿が必要となります。

提出期限は、会社設立後2か月以内となっています。

イ 青色申告承認申請書

青色申告の承認申請書とは、法人税の申告を青色申請書によって提出するための承認を得るのに必要な申請書です。

提出期限は、設立日から3か月以内または青色申告による申告書を提出しようとする事業年度開始日の前日までです。

青色申告の場合、欠損金の繰越控除が認められるなどのメリットがあります。

これは、その年の赤字を以降10年間に渡って繰り越して所得から控除できる制度です。

他にも、欠損金の繰戻還付、少額減価償却資産の特例、特別償却と税額控除の適用、推計課税の制限といったメリットを受けることができますので、必ず出すべき書類となっています。

ウ 給与支払事務所等の開設届出書

給与支払事務所等の開設届出書とは、法人が従業員に給与を支払うために提出が必要となってくる書類です。

提出期限は、給与支払事務所として開設してから1か月以内です。

エ 源泉徴収税の納期の特例の承認に関する申請書

源泉徴収税の納期の特例の承認に関する申請書とは、源泉徴収した所得税を原則として毎月納税しなければならないところを、提出することによって、年間2回の納税に省略することのできる書類です。

この書類を提出することによって、1月から6月支払の給与から源泉徴収した所得税を7月10日までに、7月から12月支払の給与から源泉徴収した所得税を翌年1月20日までに納税すればよいことになります。

ただし、この特例を受けられるのは、常時給与の支払いをする人が10人未満の会社に限定されています。

この申請書に提出期限は定められておらず、原則として、提出した日の翌月に支払う給与から適用されます。

オ 棚卸資産の評価方法の届出書

棚卸資産の評価方法の届出書は、必要に応じて提出する書類です。

棚卸資産の評価表方法には、個別法、先入先出法、最終仕入原価法などがありますが、このうちのどの評価方法で棚卸資産を評価するかを届け出る書類となります。

提出期限は、最初の確定申告の提出期限となっておりますが、何も提出しなければ、最終仕入原価法で評価を行うとみなされるため、提出しない会社もあります。

カ 減価償却資産の償却方法の届出書

減価償却資産の償却方法の届出書も必要に応じて提出する書類です。

提出期限は、最初の確定申告の提出期限となっておりますが、何も提出しなければ、資産に応じて定率法か定額法で、償却されることになります。

3 役所に届け出る書類と提出期限

会社設立の際には、都道府県や市区町村に法人設立届出書を提出する必要があります。

内容は、税務署に出す内容とほぼ同じですが、都道府県や市区町村によって、形式は異なります。

税務署に法人設立届出書を提出したからといって、都道府県や市区町村への提出が省略されるわけではないので、注意が必要です。

また、都道府県だけ、もしくは市区町村だけに提出すればいいというわけではありません。

必ず両方に出す必要があります。

提出期限は、原則、設立から1か月以内ですが、都道府県や市区町村によって異なることもありますので、具体的な提出期限は役所に問い合わせて確認するのがよいといえます。

4 会社設立を税理士に依頼した場合の費用

会社設立を税理士に依頼すると、設立後の顧問もその税理士に依頼することになることが多いと思います。

そういった場合、税理士は、顧問料も考慮に入れて、会社設立の費用を司法書士に頼んだ際の相場よりも低い報酬にしてくれることが多いです。

当法人は名古屋駅から徒歩2分の場所に事務所を構えています。

会社設立に関するご依頼も数多く受けておりますので、お気軽にご相談ください。